|

! f Y% C' V& e( R6 t8 j+ A

原标题:金钟:越南为何陷入危险循环?谁是中国制造真正的挑战者?

& u' z8 h; W8 V2 M) `6 P3 v( s8 X/ J% i. E U' n0 @

【文/观察者网专栏作者 金钟】

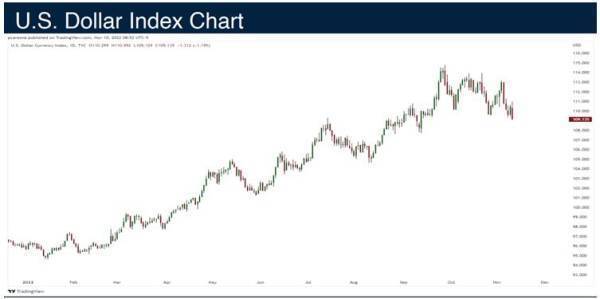

9 z1 H1 ~9 [; l x# k 前不久,一个通货膨胀数据引发了国际股市的大反弹。 " O/ v7 O' q; B' W$ C

美国10月份消费者物价指数增长速度放慢到同比7.7%,金融市场欢欣鼓舞,仿佛过去宽松的好日子就要回来了,而“强”美元也暂时中止了上升的势头。 # S) x' T9 ~; u

- k. m, k4 ]6 A0 {2 H$ V4 i9 G6 I

当然,这里对于市场的短期波动不做更多的分析,加息周期对于国际实体经济的影响才是这篇文章关注的焦点。

5 q: y2 I2 |8 @4 v 当今国际宏观经济政策有两个主要趋势,一个就是各国为了抑制高通胀而采取的紧缩货币政策,另一个则是西方的所谓“制造业回流”和“供应链重组”政策。 ; N# y; C" K- i1 O# ~4 K+ C

而当我们稍微深入了解,就会发现这两个政策有着严重的相互冲突的地方。

% s" V, C- `% F9 C8 d$ j 在原来全球化背景下的供应链安排实际上是制造业在过去十几年里面建设的最有效率、成本最低的生产方式。而逆全球化的供应链转移措施在转移供应链过程中需要大量的新增投资,这无疑推高了基建原料的成本和人力成本。

& X, n3 t" B3 V: x1 Y8 _ 比如在美国政府补贴鼓励下,台积电在美国亚利桑那投资建设的新的芯片工厂,建设成本就不断超过原本预算,而其他美资企业为了政府补贴也在同一时间建设新的芯片工厂,这些新增建设需求有着很强的推高通胀效果。

* l: ?6 z2 B5 t0 F) e1 b4 {7 y: z

8 C9 B0 ^5 a3 M

台积电(资料图)

. Z; o( s# u) |- J {) Q 而当紧缩的货币政策造成需求下降的时候,这些高成本建成的新增产能将开始投入生产,加入产能过剩的大军。还是以台积电为例,据媒体报道,由于欧美需求下降造成砍单,台积电目前7nm先进制程的产能利用率从年初的供不应求迅速下降到现在不足50%。与此同时,各国现在还在顶着高成本建设新增芯片产能,如果货币紧缩政策在未来两年带来经济衰退,那么这些新产能将面临更加激烈的价格竞争和导致更加高的贸易壁垒。 $ @$ b! ?+ S+ o$ s i; R+ R

高通胀和紧货币环境下的供应链转移不仅仅影响的是欧美自身,那些被当做供应链转移目的地的发展中国家也面临着类似的问题。

0 S0 i) C% a& U, o6 b4 P/ [7 a 比如常常被媒体提起的越南。 2 \+ a6 W8 N! H8 J

1

. a. E( k6 l& P) {2 Z- s; s$ n4 ^ 越南在中美贸易战之前就已经是许多外资转移制造生产线的热门目的地,例如韩国三星很早将旗下许多电子产品的生产线都搬到越南。而中美贸易战之后,外资进入越南的速度更快了。越南的出口增长也逐年高速增长,从2008年的620亿美元增加到2021年的3362亿美元。而越南2021年GDP也才3626亿美元,出口占到了GDP的近93%。对比中国出口占GDP 比重最高的2006年也不过才36%左右,供应链转移造成越南经济严重依赖对外贸易。

: {7 [$ B! q& L 但是越南目前仍然处于供应链中附加值较低的来料加工和产品组装部分,如果减去进口,2021年越南贸易顺差只有33亿美元,占GDP的比重还不足1%。2020年越南贸易顺差最高,也只有198亿美元。 : Y8 g6 V1 m( _$ E# t

在西方货币紧缩的今天,越南和中国一样都面临着出口放缓的问题,越南10月以美元计价的出口总值同比也出现下跌的情况。从美国零售数字和零售商的财报会议记录看,目前实际上还没有与经济衰退相伴的大规模需求下降,更多的是美国零售商库存过剩而砍掉新增订单。如果2023年真的进入经济衰退,那么国际贸易需求恐怕会进一步下跌。

( _! h# S0 b ?$ M& m 2008年美国上一次金融危机之后,中国曾经面临过这样的外贸需求暴跌的局面,当时国内开启了大规模基建的措施,成功保证了之后数年的经济增长并让国内具备了世界一流的硬件基础设施。 8 @/ Q4 x. ^$ p( e# H5 j2 C$ s

越南目前也在走这样的一条道路。 / I' {" ^5 M9 ?5 u. i6 ^, G7 l

之前很多在越南投资的西方商人抱怨越南基础设施差,道路港口的不足严重影响了投资建设和商品运输的效率。有新闻报道越南只有20%的道路是柏油路;2021年越南港口处理了近1千4百万个集装箱,还不到中国2001年内地港口处理集装箱总量的三分之一。越南政府显然也意识到这个问题,最近宣布将投资本国GDP的6%来升级基建硬件,如果加上越南吸引的外国投资,越南未来几年的经济增长主要动力将会向基建投资转变。 * t3 P9 e. z3 ?6 h9 v4 q

但是中国在2008年后启动基建的时候是美国已经降息到零并大规模实施量化宽松的时候,资金成本和原材料成本都处于当时的最低点。和2008年后大规模基建的中国不同,现在越南面临的是高通胀的宏观经济环境,不但基建原材料和能源成本居高不下,资金成本由于西方的加息也处于最近十几年内的高位。 1 f9 N8 |4 E+ r$ ~5 |# T% K

在此时发动大规模基建投资,更是很容易推高越南国内的通货膨胀率,从而导致国内央行进一步加息收紧货币政策,然后再推高资金成本,进入一个危险的循环之中。

4 O+ z: ] l3 h4 O2 K9 u+ ?/ j 2

4 f0 o0 T; j/ L. P 那么,在货币紧缩的背景下,还有哪个国家最有潜力可以升级成为中国这样的国际供应链中心? - \# u( U. J# C+ q7 ^/ T

另外两个常常被国内媒体提起的供应链转移目的地是印度和墨西哥,可它们作为未来供应链核心的潜力恐怕还不如越南。 3 w, z" c. C$ D

墨西哥早在90年代就通过北美自由贸易区加入美国供应链体系,近在咫尺的距离和非常频繁的人员、文化交流让墨西哥成为许多美国制造业海外投资的首选。但是想到在近三十年的时间内,拥有近水楼台的地理优势和启动自由贸易的先发优势,以及充沛人力资源和能源储备的墨西哥都没有能够升级成为“世界工厂”,那么很难想象墨西哥未来可以顺利地升级为国际供应链中心。 3 T- G& D, {4 ?/ z! {$ Q

" Q' x9 i! I- ?' m. O 工人排队等待进入墨西哥奇瓦瓦州的一家工厂。新华社资料图 2 Z- E' D$ M6 m W5 u+ h

至于为什么墨西哥发展起来这么困难,除了大家都一致同意的治安差这个因素外,一个比较关键的原因就是墨西哥的许多关键产业已经被外资控制住了。

1 N5 c( t" j1 m) p k7 i/ m 最近有新闻报道墨西哥决定政府采购将逐渐停止购买美国的转基因玉米。作为美国玉米的世界第二大进口国,墨西哥政府的这个决定按理说应该对玉米期货价格有着极大的影响,但是实际上这个消息并没有造成玉米期货市场的剧烈波动,一个关键的原因就是墨西哥政府对于本国玉米市场影响力有限,墨西哥绝大部分的玉米市场份额都控制在美资的农业财团手里,这些财团还大量参与到美国转基因玉米的生产过程中来,他们自然不会停止进口自家手里的玉米商品。另一个例子就是墨西哥最大的四家金融机构里面有三家是被外资控股或者完全拥有。

! L2 F$ a7 D2 A- v2 j; D& x, r/ K 当一个国家的经济命脉都被外国资本控制,最严重的问题就是经济安全操于他人之手。其次就是这些命脉行业所产生的大部分超额利润会不断回流到资本所在国用于支付利息,分红或者回购股票,受益者绝大多数都是资本所在国的股东和债主。只有极少数利润才会留在本国进行再投资、再分配和再发展。

3 u. M+ Y" C) a/ Z 缺乏经济自主权和民族资本的积累,墨西哥在国际供应链体系中增长成为中心的潜力是非常有限的。作为对比,中国和越南之间就是一个正常的供应链上下游之间的双赢合作模式。

$ t: u3 Z1 c+ C- S3 o4 a 印度的潜力比墨西哥更好一些。它有着即将世界第一的人口数量和年轻的人口年龄结构,同时其精英层还有与西方交流方便的语言和文化优势,地理上距离欧洲市场比东亚更近了许多。因此印度向劳动力密集型的制造业和供应链中心的道路发展似乎应该是水到渠成的事情。而且,印度已经在采取和当年中国类似的政策来鼓励外国直接投资在国内建厂。

- G" ?- h9 Y' d9 Q4 g; `' G 但是就像我们上一篇文章指出的那样,印度到今天贸易逆差一直在增长,达到每个月260亿美元,这个更类似中国在80年代的情况——接受了大量外国投资,但是同时生产能力没有跟上,目前还在初级产品上打转,大量外资被消耗在支持国内进口消费需求上。

) b `, u0 X$ ]& Q7 j L 在疫情前的贸易战时代,东欧、土耳其和南美也常常被西方投资者提起是供应链转移的目的地选择。但是东欧在冷战以后就已经成为西欧、北欧的供应链体系中的组成部分,在这次能源危机中,和其他欧洲国家一样受到高通胀和能源紧缺的影响。土耳其在能源方面成为俄罗斯油气出口的重要中转站,获利颇丰,但是国内通胀达到80%,很难成为一个稳定的制造业出口中心。南美的问题则和墨西哥类似,更多是原材料产地而很难成为供应链中心。

9 {! t/ q9 B: f$ Z; n* y1 _8 U 3

: _: w" i! W* Y8 W 这么一看,没有一个国家可以单独成为与中国比肩的供应链中心,似乎我们面对西方转移供应链的政策就可以高枕无忧了。

7 f5 ]. l0 n+ A 但是,未来我们面临的或许不是某个国家和地区与中国竞争供应链的落脚点,而是我们要和所有人竞争。从西方经济政策制定者的角度分析,他们不会希望供应链从中国全部都转移到某个第三国,而是更希望供应链可以被分散在大量国家和地区之间。 2 \/ G# L# z4 k4 j

有些是供应链的自然转移。即使全球化的趋势没有改变,由于国内薪资水平上升,那些完全通过压低工人工资来进行价格竞争的初级产品也不再适合由国内生产,这样的企业转移生产线去孟加拉、越南和印度是非常自然的市场资源配置,无需引起我们的担忧。

. y- h% z" g4 [' D2 z 剩下的就是在西方国家政策指导下的供应链转移。其中部分关键产业要转移回欧美本国,其他产业被要求或鼓励转移到第三国。例如我们最近在新闻就可以看到苹果向越南、印度和美国分别转移产能的各种报道。 c1 n v: n6 i, w8 _; y

这种分散供应链的方法当然有管理效率低下和产品质量下滑的问题,但是我们看到这对企业来说也有一定的好处,就像鸡蛋放在不同的篮子里面,供应商生产线分散在不同地区,那么在面临贸易政策变化或者运输瓶颈的时候,总能保证企业有一个稳定的产品供给。一个典型的例子就是2021年中国纺织企业收到了原本东南亚国家企业手里的大量订单,而今年部分纺织订单又回流到东南亚地区了。

: ^' b3 l# i5 O6 L

$ D ~5 p7 `8 ^$ o8 _ 一名纺织工人在生产一线作业。新华社资料图 / m* d6 P( J2 i

由于国际环境不由我们国家的意愿决定,因此这些企业分散供应链地点的决策也很难被完全改变。因此。此时对于国内最大的挑战就是有些企业转移供应链的决定是无法单靠国内自己的政策措施来加以扭转的。

" \) T! Q# r8 D, T 那么中国该如何应对呢? 0 g4 O9 c% y5 V S. }+ x9 K

首先,中国一样要保障自己的供应链安全。最近加拿大要求中国企业出售加拿大锂矿股权的例子就说明了自身供应链安全的重要性。加大对国内自然资源勘探的力度,加大对于国外资源依赖较少的新技术研发力度、建立大规模的自然资源战略储备机制等等都是我们可以采取的对策。 7 c% ]" l& R% N. l4 ?5 W

其次,还是要补齐国内产业上的短板。苹果转移产业链的新闻如此吸引眼球,部分原因就是国内电子产品品牌目前没有在高端可以与苹果抗衡的对手。这不限于高端电子科技产品,在航空产业、医疗产业等等高利润行业中,国内仍然需要通过推动新的产学研合作方式来突破产业壁垒,建立自己的优秀品牌。这样如果苹果转移了某个产品的生产线,我们可以保证有其他自主品牌的需求来支持供应链企业群的产能和就业。 ! w4 Z! J8 R, S! ^/ g

此外还是要推进对外自由贸易协议和投资协议。美国目前在推动的太平洋贸易机制缺乏实质的市场准入和关税优惠,这正是中国加强融入地区经济的机会。如果别人的企业一定要转移生产线到其他国家和地区,我们应该争取控制这些供应链中更上游的关键零部件的供应地位。

+ v9 N8 j( N+ ?! T 最后,最根本的还是调整国内经济结构,加强社会保障投入来增加居民可支配收入,提高疫情下的医疗资源水平来保障经济正常运行。这两年新闻对于“内需”提的相对少了,其实现在正需要更合理的政策来保证国内消费需求正常稳定的增长。一个健康广阔的国内市场是保证供应链中心地位的最有力底牌。

# _. P, v$ ~9 Y! T6 p: E 本文系观察者网独家稿件,文章内容纯属作者个人观点,不代表平台观点,未经授权,不得转载,否则将追究法律责任。关注观察者网微信guanchacn,每日阅读趣味文章。返回搜狐,查看更多

1 {- G. |3 j6 R. I" o3 n9 J7 j: a

8 B! E+ f1 P& V. \" J$ [3 C S& f: C 责任编辑:

3 S0 W/ n3 @) r2 W( P+ \5 m+ K! h* H" G8 [ [3 ` ` B V0 t

6 F" Z0 r4 b% ]6 [4 k

2 \, x& `$ X8 z9 Y4 F% {, G2 }3 C8 z. ~- N& N% _. y

|